事業承継対策・相続対策

事業承継対策 ~継続企業として発展し続けるために~

事業承継対策は、人的承継と物的承継の問題がそれぞれ絡み合い、その解決策はケース・バイ・ケースとなることが多いと考えられます。また、事業承継に関連する法令・税制においては新しい枠組みや制度が導入されるため、常に見直しは必要であり、その手法も日々習得していかなければなりません。当事務所は専門家として事業承継問題をより良い解決策に導くべく日々検証と検討を繰り返して参ります。

会社経営に纏わる対策(安定的な経営環境の整備)

- 種類株式の活用

- 従業員持株会の活用

- 中小企業投資育成会社の活用(安定株主として、資金調達手段として)

株式の承継(同族内承継)に纏わる対策

- 持株会社を活用した評価引き下げ対策

- 組織再編を活用した評価引き下げ対策

- 多額の含み益資産を有する会社に類似業種比準方式を活用した評価引き下げ対策

- 自社株評価引き下げに伴う法人税等への影響に配慮したタックスプランニングの検討

- 譲渡、贈与及び相続並びに組織再編等を活用した最適な自社株移転スキームの検討

- 非上場株式等についての相続税・贈与税の納税猶予活用の検討

M&Aによる会社又は事業の売却に伴う創業者利益の極大化に配慮した最適スキームの検討

- 出口戦略の立案

- 出口戦略に係るタックスプランニングの検討

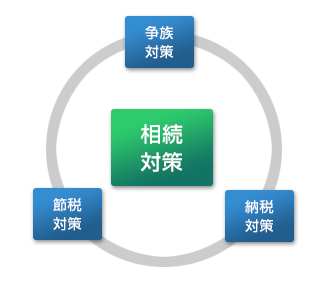

相続対策 ~大切な財産を次世代へ繫ぐために~

一般的には、①流動性の高い金融資産を中心に財産を形成されている方、②不動産を中心に財産を形成されている方、③未公開会社を経営している企業オーナーに大別されます。保有する財産の構成内容によって、悩みも多種多様です。上記②であれば不動産に係る遺産分割の難しさや相続財産の流動性が低いことにより相続税の納税資金の手当てに苦慮するケース、上記③であれば後継者選定や自社株移転を含む事業承継問題及び自社株の評価が想定外に高く相続税の納税資金の手当てに苦慮するケース等が散見されます。

これからの相続対策は、以下の視点で考える必要があります。 自分にふりかかる相続を詳細に把握することです。相続税額に加え、納税方法・争族対策も意識しつつトータル的に所得税・法人税も含めた中で、「納税額が極小化する方策を採る」必要があります。

争続対策~円満な遺産分割をするための対策~

- 遺言及び信託の活用

- 保険の活用

- 分割しやすい財産の準備

- 経営承継円滑化法の活用

税対策~無理なく納税するための対策~

- 資産の流動化の検討

- 延納、物納の検討

- 共有財産の整理

- 納税猶予制度の検討

節税対策~無駄な税金を支払わない対策~

- 養子縁組の活用

- 生前贈与の活用

- 不動産の購入の検討

- 建物建築の検討

- 保険の活用